Targobank Direkt-Geld Testbericht

Die Targobank hat Ende 2015 mit dem Direkt-Geld einen Digitalkredit eingeführt. Möglich sind Kreditbeträge bis 3.000 EUR. Der einheitliche Effektivzins beträgt 8,95 %.

Die Auszahlung kann per Expressüberweisung erfolgen – dann wird der Kredit noch am selben Tag Ihrem Konto gutgeschrieben. Allerdings nur, wenn der digitale Antragsprozess bis 13 Uhr durchlaufen wurde.

Konditionen Targobank Direkt-Geld

- Einheitlicher Zinssatz von 8,95 % effektiv

- keine Gebühr für Expressauszahlung (regulär 25 EUR)

- Teilzahlungen bis 80 % kostenlos

- Volle Rückzahlung: Gesetzliche Vorfälligkeitsentschädigung +25,98 EUR

Targobank Direkt-Geld im Detail

Lesen Sie hier bitte weiter für alle Details zur Targobank Direkt-Geld…

Der Zinssatz beträgt 8,95 % effektiv und ist unabhängig von der individuellen Bonität des Kreditnehmers. Das bedeutet, dass alle Kunden mit Kreditzusage denselben Zinssatz erhalten

Sonderzahlungen und vorzeitige Vollrückzahlungen bei der Targobank

Vorzeitige Voll- und Teilrückzahlungen sind beim Targobank Direkt-Geld wie bei allen Verbraucherkrediten jederzeit möglich. Die Bank verlangt allerdings für Vollrückzahlungen die gesetzliche Vorfälligkeitsentschädigung in Höhe von 0,5 % des vorzeitig zurückbezahlten Betrages. Teilrückzahlungen bis 80 % des aktuellen Kapitalsaldos können ohne Vorfälligkeitsentschädigung vorgenommen werden. Im Fall einer vollen Rückzahlung fällt neben der gesetzlichen Vorfälligkeitsentschädigung auch eine Gebühr in Höhe von 25,98 EUR für die Berechnung des Ablösebetrags inklusive Versandpauschale an.

Zusatzleistungen der Targobank

Kreditnehmer können im Antrag wählen, ob die monatliche Rate zum 01. oder zum 15. eines Monats eingezogen wird.

Ansonsten besteht die wesentliche Zusatzleistung in der optionalen Expressbearbeitung. Wird diese ausgewählt, wird der genehmigte Kreditbetrag noch taggleich Ihrem Girokonto gutgeschrieben, wenn der Antrag bis 13:00 Uhr durchlaufen wurde. Wurde der Antrag erst nach 13:00 Uhr fertiggestellt, erfolgt die Gutschrift auf Ihrem Konto am nächsten SEPA Bankarbeitstag. Als das Direkt-Geld eingeführt wurde, verlangte die Targobank für die Expressüberweisung noch eine Gebühr in Höhe von 25 EUR. Diese wurde zunächst im Rahmen einer befristeten Aktion, dann unbefristet ausgesetzt.

Kosten bei Zahlungsverzug

Im Fall von Zahlungsverzug kann es zu erhöhten Kosten kommen. Für jede nicht eingelöste Lastschrift verlangt die Targobank eine Gebühr in Höhe von zehn Euro, sofern die Rücklastschrift nicht von einem Girokonto bei der Targobank ausgeht. Das Preisverzeichnis der Bank sieht grundsätzlich die Möglichkeit für Zahlungsplanänderungen vor. Für diese Leistung fällt eine Gebühr in Höhe von 40,98 EUR (inklusive Versandpauschale) an.

Die Verschiebung der Ratenfälligkeit um bis zu 15 Tage kostet 20,98 EUR. Ratenpausen sind bei Krediten der Targobank grundsätzlich möglich und können für eine Gebühr in Höhe von 20 EUR vereinbart werden. Beim Direkt-Geld kann diese Möglichkeit jedoch nicht angewandt werden, da Voraussetzung ist, dass die letzten elf fälligen Raten pünktlich gezahlt wurden. Beim Direkt-Geld können maximal sechs Raten anfallen. Für die Ratenstundung im Rahmen von Hilfsmaßnahmen fallen 40,98 EUR an.

Kurzfazit: Das Direkt-Geld der Targobank sieht Nettokreditbeträge von 100-3000 EUR vor. Die Rückzahlung erfolgt in 1-6 Monatsraten, der Effektivzins beträgt 8,95 %. Der Zinssatz ist unabhängig von der individuellen Bonität des Kreditnehmers und somit für alle Kunden mit Zusage gleich.

Mit den Annahmekriterien legen Banken fest, wer einen Kredit erhalten kann. Die Targobank setzt voraus:

- Anstellungsverhältnis oder Rentenbezug

- Monatseinkommen über 600 EUR

- Einwandfreie SCHUFA Auskunft

Beschäftigungsverhältnis

Das Direkt-Geld ist nur für Angestellte, Rentner und Beamte erhältlich. Selbständige Freiberufler können den Kredit nicht in Anspruch nehmen. Die Targobank verweist diese Interessenten an andere Kreditprodukte. Eine unbefristete Anstellung ist nicht zwingend erforderlich. Es reicht, wenn das Anstellungsverhältnis erst nach dem Ende der Kreditlaufzeit endet. Im Antrag wird gefragt, ob das Arbeitsverhältnis mehr oder weniger als 17 Stunden pro Woche ausgeübt wird. Die Antwort auf diese Frage hat jedoch keine Auswirkung auf die Zusage.

Monatseinkommen

Die Targobank verlangt ein Monatseinkommen in Höhe von mindestens 601 EUR pro Monat. Wird ein geringeres Einkommen angegeben, führt dies schon im Antrag zu einer Fehlermeldung. Die Anforderungen an das Einkommen fallen damit recht niedrig aus.

Allerdings bedeutet ein Einkommen oberhalb von 600 EUR nicht zwangsläufig, dass der Kredit auch tatsächlich vergeben wird. Im Antrag werden zusätzlich Ausgaben zum Beispiel für Kfz, Miete und weitere Posten abgefragt. Das bedeutet, dass die Bank eine kleine, standardisierte Haushaltsrechnung durchführt und bei einem zu geringen Spielraum den Kredit ablehnt.

SCHUFA-Auskunft

Notwendige Bedingung für eine Zusage ist eine einwandfreie SCHUFA Auskunft. Sie dürfen keine Negativmerkmale aufweisen. Neben eigentlichen Negativmerkmalen prüft die Targobank auch Ihre individuellen Scorewerte. Wie alle Banken machen die Düsseldorfer keine Angaben zu den internen Mindestscorewerten.

Wir gehen davon aus, dass durchschnittliche Scorewerte ausreichen. Sofern Sie in letzter Zeit nicht häufiger Rücklastschriften zu verzeichnen hatten oder Ihr Kreditlimit überzogen haben, sollte die Zusage kein Problem darstellen.

Kurzfazit: Die Targobank verlangt neben einer einwandfreien SCHUFA Auskunft ein Angestelltenverhältnis bzw. Rentenbezug und ein monatliches Nettoeinkommen oberhalb von 600 EUR.

Wir haben den Antragsablauf beim Targobank Direkt-Geld für Sie in Augenschein genommen und Schritt für Schritt dokumentiert. So erleben Sie keine Überraschungen.

Antragsformular

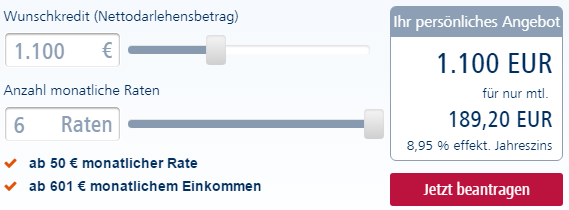

Im ersten Schritt wählen Sie den gewünschten Kreditbetrag und die Anzahl der monatlichen Raten über Schieberegler aus. Ihnen wird sofort angezeigt, wie hoch die monatliche Rate ausfällt. Ein Nettodarlehensbetrag in Höhe von 1.100 EUR für bei sechs Monatsraten führt zum Beispiel zu einer monatlichen Kreditrate in Höhe von 189,20 EUR

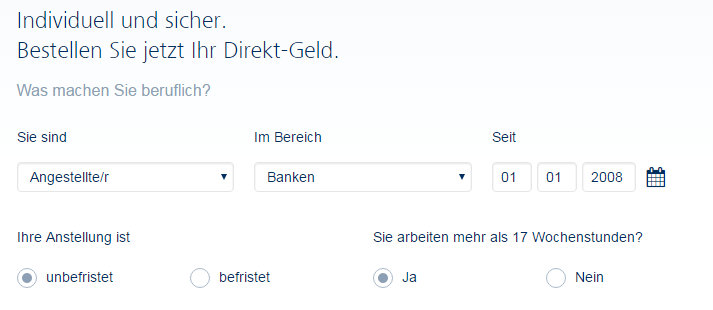

Im zweiten Schritt machen Sie Angaben zu Ihrem Anstellungsverhältnis. Sie werden nach Ihrem Beschäftigungsstatus, der Branche, in der Sie arbeiten, dem Beginn Ihres Anstellungsverhältnisses und einer möglichen Befristung gefragt.

Gefragt wird auch, ob mehr als 17 Wochenstunden gearbeitet werden. Die Antwort hierauf hat jedoch nicht zwingend Auswirkungen auf die Kreditzusage.

Screenshot: Fragen zum Angestelltenverhältnis

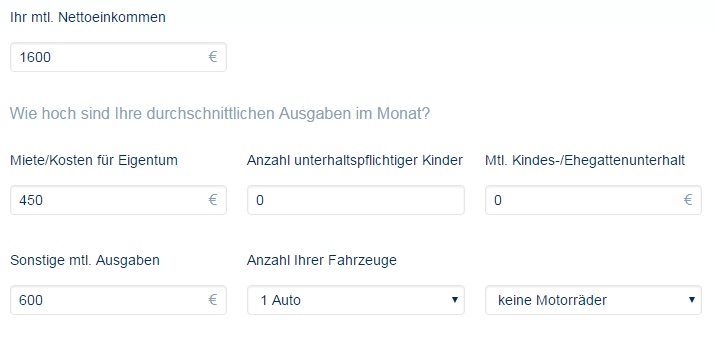

Dann geht es um Angaben zu Ihrem Einkommen und ihren regelmäßigen Ausgaben. Abgefragt werden die Höhe des monatlichen Nettoeinkommens, die monatlichen Kosten für Miete bzw. Eigentum, die Zahl unterhaltspflichtiger Kinder, Kindes- und Ehegattenunterhalt.

Weiterhin die Anzahl von Kfz, Motorrädern sowie sonstige monatliche Ausgaben.

Screenshot: Fragen zu Einnahmen und Ausgaben

Im nächsten Schritt müssen Sie persönliche Daten (Name, Geburtsdatum- und Ort, Familienstand, Adresse usw.) angeben.

Targobank Videoident

Die Identitätsfeststellung kann mittels Videoident erfolgen. Die Targobank kooperiert dabei mit der ID Solutions GmbH, die auch für andere Banken in diesem Bereich tätig wird. Der Ablauf: Sie melden sich auf einer speziellen Unterseite der Targobank mit der Vertragsnummer an, die im erstellten PDF Dokument ganz oben genannt wird und starten mit einem Klick auf den entsprechenden Button das Videotelefonat.

Der Mitarbeiter wird Sie auffordern, ihren Personalausweis in verschiedenen Perspektiven vor Ihre Webcam zu halten und so eine zweifelsfreie Identifizierung zu ermöglichen. Im Anschluss an die Identifizierung erhalten Sie per E-Mail bzw. SMS eine sechsstellige TAN, die Sie in das dafür vorgesehene Feld eingeben und damit die Legitimation abschließen. Direkt im Anschluss daran wird die Targobank über die erfolgreiche Identitätsfeststellung informiert.

Einsendung und Einkommensnachweis

Im Vergleich zu anderen Digitalkrediten weist das Targobank Direkt-Geld in seiner aktuellen Form eine Besonderheit auf: Es ist eigentlich gar kein echter Digitalkredit, weil keine elektronische Signatur möglich ist. Stattdessen muss der Vertrag ausgedruckt und unterschrieben werden.

Die Vertragsunterlagen müssen anschließend zusammen mit einer Kopie des Personalausweises und dem Einkommensnachweis des letzten Monats per Post an die Targobank versendet oder in einer der Filialen des Instituts abgegeben werden. Ebenso ist eine Einsendung eines Scans oder Fotos möglich. Mit den per PDF Dokument erstellten Antragsunterlagen wird auch ein Coupon für das Postident Verfahren zur Verfügung gestellt. Wenn Sie das Videoident Verfahren nicht durchführen können oder wollen, kann dies eine Alternative darstellen.

Diese „analoge“ Komponente ist kein Vorteil für die Bewertung des Angebots, weil sich das Verfahren dadurch im schlimmsten Fall erheblich verzögert. Darüber hinaus führt es den Sinn der Expressauszahlung weitgehend ad absurdum, weil die Gutschrift auf dem eigenen Konto durch Postlaufzeiten verzögert wird. Das gilt nicht, wenn die Unterlagen in einer Targobank Filiale abgegeben werden oder als digitalisierter Anhang eingesandt werden.

Auszahlungsprozess

Nach Angaben der Bank wird das Direkt-Geld in der Regel drei Werktage nach Genehmigung ausgezahlt. Wird die Expressauszahlung ausgewählt, kann das Geld noch am selben Tag Ihrem Konto gutgeschrieben werden. Bedingung ist, dass der Antrag bis 13:00 Uhr vollständig gestellt wurde. Wird der Antrag in der Zeit zwischen 13:00 und 20:00 Uhr gestellt, erfolgt die Auszahlung am nächsten Bankarbeitstag.

Es grundsätzlich empfehlenswert, die Expressauszahlung auszuwählen, da keine Kosten anfallen. Kurz nach der Einführung des Produkts hatte die Targobank für den Service noch eine Gebühr in Höhe von 25 EUR verlangt. Diese wird aber seit geraumer Zeit nicht mehr berechnet.

Kurzfazit: Der Antragsprozess bei der Targobank ist nicht vollständig digital. Der Kreditantrag muss ausgedruckt, unterschrieben und an die Targobank gesendet werden. Zudem muss ein Einkommensnachweis für den letzten Monat mitgesendet werden.

Die Targobank versteht sich als Omnikanal Bank. Das bedeutet, dass die Bank auf allen verfügbaren Kanälen erreichbar sein möchte.“ width=“120″ height=“120″ />Die Targobank versteht sich als Omnikanal Bank. Das bedeutet, dass die Bank auf allen verfügbaren Kanälen erreichbar sein möchte. Zum einen gibt es bundesweit mehrere hundert Filialen. Auf der Homepage der Bank gibt es ein Tool für die Suche nach einer Filiale in Wohnortnähe. Darüber hinaus ist der Kundenservice per E-Mail und Telefon erreichbar – wenn auch nicht durchgängig. Das Videoident Verfahren kann zu erweiterten Bürozeiten, aber ebenfalls nicht durchgängig rund um die Uhr durchgeführt werden.

Im Zuge der Digitalisierungsstrategie hat die Targobank verschiedene Angebote im Bereich Service entwickelt. Neben dem Videoident Verfahren und klassischem Online Banking (relevant für Inhaber eines Girokontos bei der Bank) gibt es diverse Banking Apps und einen Konto SMS Service. Dieser informiert über Transaktionen und Bewegungen auf dem Konto. Es gibt eine eigene redaktionelle Rubrik zum Thema Online Sicherheit. Die Targobank nimmt am Online Bezahldienst paydirekt teil, den die Deutsche Kreditwirtschaft als Alternative zu PayPal in Stellung bringen möchte.

Im Jahr 2014 wurde der Vorstandsvorsitzende Franz-Josef Nick im Bankmagazin zum Thema Omnikanalbanking zitiert. Die Targobank geht demnach davon aus, dass die Kunden „praktisch jederzeit zwischen den Kanälen wechseln und dabei den aktuellen Bearbeitungsstatus mitnehmen“ möchten. Eine solche Ausrichtung bringt Kunden von Banken mit Filialnetz erkennbare Vorteile. So kann z. B. ein Kreditantrag zunächst online begonnen und dann mit einem Kundenbetreuer in einer Filiale fertiggestellt werden.

Ergänzend zur Kundenbetreuung in der Filiale sowie online und telefonisch gibt es bei der Targobank mobile Berater. Diese suchen Kunden auf den Wunsch zuhause auf. Es gibt nur relativ wenige Banken, die noch mit Hausbesuchen arbeiten. Im Hinblick auf das Ziel der Bank, auf allen Kanälen verfügbar zu sein, ist das Angebot jedoch konsequent.

Kurzfazit: Die Targobank versteht sich als Omnikanal Bank und will auf allen Wegen erreichbar sein. Neben dem bundesweiten Filialnetz kann die Kundenbetreuung per E-Mail und Telefon erreicht werden, auch Beratung zuhause ist möglich. Ob der Wechsel zwischen den Kanälen mit dem jeweils aktuellen Bearbeitungsstatus tatsächlich unkompliziert möglich ist, bleibt abzuwarten.

Die Targobank ist schon aus der eigenen Historie heraus eine klassische Kreditbank. Das Direkt-Geld wurde erst Ende 2015 eingeführt und ist eines der jüngsten Kreditprodukte des Instituts. Es gibt diverse weitere Kreditvarianten, die sich im Hinblick auf verfügbare Kreditbeträge, Zinssätze, Antragsablauf und Annahmekriterien deutlich vom Direkt-Geld unterscheiden.

Der „Online Vorteilskredit“ ist ein klassischer Ratenkredit ohne Zweckbindung. Möglich sind Nettokreditbeträge von 1500-65.000 EUR bei 12-84 Monaten Laufzeit. Die Verzinsung ist bonitätsabhängig, die Spanne der möglichen Effektivzinssätze beginnt bei 2,45 % und endet bei 8,49 % (also dort, wo der Zinssatz des Direkt-Geldes angesetzt wurde). Der 2/3 Zinssatz wird durch die Bank mit 4,5 % effektiv angegeben.

Screenshot: Kredite der Targobank

Der Online Autokredit dient zur Fahrzeugfinanzierung. Möglich sind hier ebenso wie beim einfachen Ratenkredit Nettokreditbeträge von 1.500-75.000 EUR. Die Laufzeit kann bis zu 84 Monate betragen. Die Targobank verlangt für den Autokredit die Hinterlegung des Fahrzeugbriefs als Sicherheit. Dafür fällt der Zinssatz deutlich niedriger aus. Die Spanne der möglichen Effektivzinssätze wird durch die Bank mit 2,45 % bis 2,95 % angegeben, der repräsentative Zinssatz beträgt 2,95 %.

Für Selbständige gibt es bei der Targobank ein eigenes Kreditprodukt. Der Kredit sieht Nettokreditbeträge von 1.500-35.000 EUR bei 12-84 Monaten Laufzeit vor. Die Spanne der möglichen Effektivzinssätze beginnt bei 2,95 % und endet bei 10,95 % – diese große Spanne ist ein Indiz dafür, dass die Chance auf eine Zusage für Selbständige tatsächlich gut ist. Der repräsentative Zinssatz des Selbständigenkredits wird mit 4,95 % angegeben.

Kurzfazit: Die Targobank vergibt verschiedene weitere Kredite, darunter Ratenkredite ohne Zweckbindung, Autokredite mit Sicherungsübereignung und spezielle Ratenkredite für Selbständige.

Die Historie der Targobank reicht bis in die 1920er Jahre zurück. Dort war die damalige Kundenkreditbank (KKB) in Königsberg (Ostpreußen) die erste deutsche Bank, die Kredite an private Konsumenten vergab. Die KKB verlegte ihren Firmensitz 1935 nach Düsseldorf. 1970 wurde die zwischenzeitlich in KKB Kundenkreditbank umbenannte Bank von der Citibank übernommen. 1991 wurde das Institut in Citibank Privatkunden AG umbenannt, 2003 in Citibank Privatkunden AG & Co. KGaA umgewandelt.

Im Sommer 2008 wurde das deutsche Privatkundengeschäft der Citibank an die französische Genossenschaftsgruppe Credit Mutuel verkauft. Die Transaktion erfolgte auch vor dem Hintergrund der damaligen Finanzkrise, von der die Citibank erheblich betroffen war. Im Zuge der Veräußerung wurde im Jahr 2010 der Markenname Citi bzw. Citibank in Targobank geändert. Im Jahr 2013 übernahm die Targobank die Valovis Bank und deren Kreditkartengeschäft mit ca. 800.000 Kunden.

Seit einigen Jahren setzt die Targobank im Rahmen der „Digitalisierungsstrategie“ diverse Maßnahmen um, die den Veränderungen im Bankgeschäft Rechnung tragen sollen. Im Mai 2017 wurde im Zuge einer Pressemitteilung berichtet: „Für den Online Kleinkredit Direkt-Geld und das Onlinedepot bietet die Targobank digitale Antragsstrecken inklusive Video Legitimation. Kunden können über die Homepage der Targobank dieses Produkt vollständig eröffnen. Die komplette Antragstrecke inklusive Legitimation und Vertragsunterschrift erfolgt per Video Legitimation über WebID.“

Sitz der Targobank ist Düsseldorf. Über den Hauptsitz hinaus unterhält die Bank bundesweit mehr als 300 Filialen. Für das Jahr 2015 wurde im Geschäftsbericht eine Bilanzsumme von etwas mehr als 14 Milliarden EUR ausgegeben, die Summe der Anlagen lag ca. 2 Milliarden EUR niedriger. 10,75 Milliarden EUR erreichten die ausgegebenen Kundenkredite. Insgesamt wurden ca. 4500 Mitarbeiter beschäftigt.

Der französische Mutterkonzern Kredit Mutuel ist weitaus größer. Zum weltweiten Netzwerk des Instituts gehören ca. 4.500 Geschäftsstellen, 66.000 Mitarbeiter und mehr als 24 Millionen Privat- und Geschäftskunden.

Die mediale Berichterstattung und auch die Einschätzung von Verbraucherschutzorganisationen zur Targobank war nicht immer positiv. In der Vergangenheit wurde das Institut insbesondere im Hinblick auf die Kreditvergabepraxis häufiger kritisiert. So wurde bemängelt, dass ein gesundes Zinsniveau nicht in ausreichendem Umfang an Kunden weitergereicht wurde oder dass Kredite an Personen mit zu schwacher Bonität zu sehr hohen Zinssätzen vergeben wurden.

Die Targobank versteht sich als Vollbank und Hausbank und bietet neben Krediten diverse weitere Produkte an. Zum Angebot gehören Girokonten und Kreditkarten (letztere häufig mit Teilzahlungsfunktion), Tagesgeld- und Festgeldanlagen, Wertpapierdepots und Brokerage sowie – in Kooperation mit der TARGO Lebensversicherung AG und der TARGO Versicherung AG – Unfallversicherungen, Riesterrenten und private Altersvorsorge.

Kurzfazit: Die Historie der Targobank reicht bis in die 1920 er Jahre zurück. Lange war das Unternehmen als Citibank aktiv. Kurz nach dem Wechsel zur Marke Targobank wurde eine Digitalisierungsstrategie ins Leben gerufen.

Durch die langjährige Tätigkeit der Targobank auf dem deutschen Markt ist die Bank regelmäßig Thema bei Vergleichstests, Rankings usw. Wir haben die wichtigsten Urteile und Auszeichnungen im Zusammenhang mit dem Kreditgeschäft der Bank für Sie zusammengestellt. Speziell zum Direkt-Geld gibt es bislang kein eigenständiges Urteil. Die nachfolgende Übersicht bezieht sich deshalb auf das Kreditgeschäft der Bank insgesamt.

Bewertungen durch Medien, Verbraucherschützer etc.

In einer Untersuchung des Deutschen Finanz-Serviceinstituts (DFSI) und der Fachzeitschrift Focus Money wurde der einfache Ratenkredit der Targobank als „fairster und sicherster Ratenkredit“ ausgezeichnet. Untersucht wurden bundesweit tätige Filialbanken. Das Angebot der Targobank erreichte den ersten Platz.

Die FMH Finanzberatung und das Handelsblatt untersuchten im Jahr 2017 46 Banken mit bonitätsabhängigen Zinssätzen. Der Autokredit der Targobank wurde dabei als „Top Autokredit“ eingestuft. Die Bewertung wurde am 07.03.17 auf www.Handelsblatt.com veröffentlicht.

Das deutsche Kundeninstitut (DKI) und die Zeitung Euro am Sonntag untersuchten für die Ausgabe 17/2016 insgesamt 12 Anbieter von Online Ratenkrediten mit bonitätsabhängiger Verzinsung. In der Gesamtwertung erreicht das Angebot der Targobank die Bestnote „sehr gut“.

Bewertungen durch Kunden

Kundenbewertungen im Internet sind sicherlich nicht über alle Zweifel erhaben, dennoch aber einen Blick wert. Wir haben uns die Bewertungen zur Targobank auf dem Portal eKomi angesehen. Zum Zeitpunkt unserer Stichprobe erreichte die Bank eine durchschnittliche Bewertung von 4,7 von 5,0 möglichen Sternen. Basis für die Bewertung waren etwas mehr als 1.700 Bewertungen. 92 % der Bewertungen waren positiv, 2 % neutral und ca. 6 % negativ. Wir haben uns insbesondere die negativen Bewertungen angesehen und untersucht, ob sich daraus Hinweise auf Mängel beim Direkt-Geld erkennen lassen.

Screenshot: Targobank bei eKomi

Ein Benutzer beschwert sich darüber, dass von der Abgabe bis zur positiven Prüfung drei Wochen verstrichen seien. Die Targobank antwortet im Kommentarbereich von eKomi auf die Beschwerde und gibt zu, dass sich die Bearbeitungszeit durch die sehr hohe Nachfrage verlängert hat. Die durch den Kunden bemängelte Bearbeitungszeit entspreche nicht den Standards.

Unsere Einschätzung: Soweit beim Direkt-Geld der gesamte Ablauf digital erfolgt, dürfte eine hohe Nachfrage im Kreditgeschäft sich nicht auf die Bearbeitungszeit auswirken. Müssen aber noch Antragstrecken analog zurückgelegt werden, kann es zu erheblichen Verzögerungen kommen.

Kurzfazit: Kredite der Targobank wurden in verschiedenen Untersuchungen gut bewertet. Auch die Kundenbewertungen sind überwiegend positiv. Allerdings scheint es punktuell Schwächen im Hinblick auf Bearbeitungsdauer und den Wechsel zwischen verschiedenen Servicekanälen zu geben.

Das Targobank Direkt-Geld eignet sich mit Kreditbeträgen bis 3000 EUR und Laufzeiten von 1-6 Monaten für kleinere und spontane Finanzierungen bzw. Liquiditätsengpässe. Durch die mittlerweile kostenlose Expressüberweisung kann der Kredit sehr schnell dem eigenen Konto gutgeschrieben werden.

Der für alle Kunden einheitliche Effektivzins in Höhe von 8,95 % ist moderat, da Kreditbeträge und Laufzeiten gering ausfallen. Aber: Obwohl der Zinssatz weitaus höher liegt als 2/3-Zinssatz beim Selbständigenkredit, können Gewerbetreibende und Freiberufler das Direkt-Geld nicht erhalten. Voraussetzung ist neben einer einwandfreien SCHUFA Auskunft ein Angestelltenverhältnis bzw. Rentenbezug.

Derzeit ist das Targobank Direkt-Geld kein vollständiger Digitalkredit, da ein Teil des Antrags analog zurückgelegt werden muss. Der Kreditvertrag muss ausgedruckt, unterschrieben und zusammen mit einem Einkommensnachweis per Post bzw. E-Mail eingesandt werden.

Direkt zum Direkt-Geld der Targobank…

Keine Kommentare vorhanden